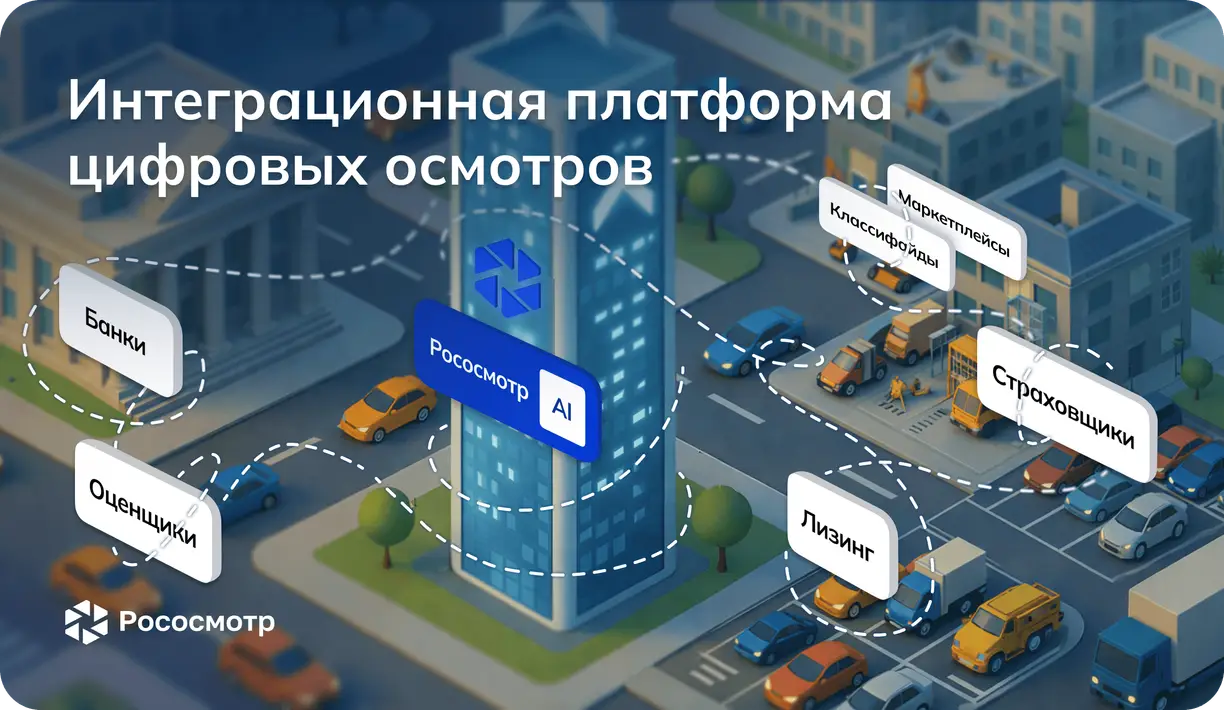

Рынок осмотров сегодня фрагментирован. Банки, лизинговые, оценщики, страховые компании, маркетплейсы часто работают с одними и теми же объектами, но через разные инструменты, форматы данных и процессы. В результате каждый участник выстраивает свою инфраструктуру, дублирует проверки, повторяет одни и те же действия и несёт избыточные издержки — временные, операционные и финансовые.

На сегодняшний день стало очевидно: требуется связующий слой между участниками рынка.

Именно эту роль всё чаще начинает играть Рососмотр — не просто как интеллектуальный сервис цифровых осмотров, а как интеграционная платформа, способная соединять разные стороны одного процесса.

Где возникает разрыв

Рассмотрим типовую связку: банк и оценочная компания.

Оценщик работает с банками, готовит отчёты, подтверждает состояние объекта, выезжает или организует осмотры. При этом:

- часть банков уже использует Рососмотр для собственных задач (залог, мониторинг, контроль),

- часть — пока работает по своим процессам,

- оценщику приходится подстраиваться под каждого клиента отдельно.

В итоге один и тот же объект может осматриваться несколько раз, данные передаются в разных форматах, а контроль достоверности зависит от того, кто именно был инициатором осмотра.

Интеграционный подход вместо разрозненных решений

Интеграционная модель Рососмотра позволяет выстроить единое пространство осмотров для всех участников цепочки — без ломки процессов и без принудительного перехода всех сторон «здесь и сейчас».

Логика проста. Например, если банк уже использует Рососмотр, оценщик получает доступ к сценариям осмотров в рамках банковской схемы:

- осмотр проводится по стандартам банка,

- данные сразу попадают в его контур,

- оценщик работает в привычной роли, но без лишних согласований и повторных съёмок.

Если банк пока не использует Рососмотр, оценщик инициирует осмотр самостоятельно:

- использует ту же технологию,

- получает защищённые, верифицируемые материалы,

- передаёт результат банку в понятном и проверяемом виде,

- Рососмотр становится индивидуальным инструментом работы оценщика с возможностями дальнейшей мульти интеграции.

Технология при этом остаётся одной и той же — меняется только контур и модель доступа.

Что это даёт рынку на практике

Приведённый пример связки банка и оценочной компании — лишь один из наиболее наглядных сценариев. На практике такие же пересечения возникают между страховщиками и банками, лизинговыми компаниями и маркетплейсами, управляющими компаниями и девелоперами, сервисами мониторинга и контролирующими функциями внутри крупных корпораций. Во всех этих случаях объект один и тот же, а участников вокруг него становится всё больше. Интеграционная модель Рососмотра масштабируется на любые такие цепочки, позволяя выстраивать многосвязные сценарии работы без дублирования осмотров, разрозненных данных и конфликтов процессов.

Такой подход решает сразу несколько системных задач.

- Во-первых, снимается дублирование осмотров. Один объект — один осмотр, доступный всем сторонам, кому он нужен.

- Во-вторых, выравнивается стандарт качества данных. Неважно, кто инициатор — банк или оценщик — материалы собираются по единым сценариям и проходят одинаковую проверку.

- В-третьих, упрощается масштабирование. Банку не нужно отдельно интегрироваться с десятками оценщиков, а оценщику — поддерживать разные форматы под каждого клиента.

И, наконец, появляется гибкая модель монетизации, в которой каждый участник платит ровно за ту роль, которую он играет в конкретной сделке.

Рососмотр как связующее звено

Ключевая ценность Рососмотра в этой модели — не в отдельных функциях, а в способности быть нейтральной технологической основой для разных сторон рынка.

Платформа не подменяет процессы банков, не конкурирует с оценщиками и не вытесняет существующие роли. Она соединяет их в единую цифровую логику, где:

- данные собираются консолидировано,

- проверяются автоматически,

- используются многократно,

- и остаются защищёнными от манипуляций.

Именно так Рососмотр становится инфраструктурным интегратором — тем самым недостающим слоем, который позволяет рынку работать быстрее, проще и честнее.

В примере мы рассмотрели связку банка и оценочной компании, но на практике такие мультисвязи пронизывают весь финансовый и страховой рынок: страховщики, лизинговые компании, маркетплейсы, управляющие компании, сервисы мониторинга и контроля работают с одними и теми же объектами, но по разным поводам и в разное время.

Интеграционная модель Рососмотра масштабируется на любые такие сценарии, позволяя всем участникам опираться на единый, проверяемый источник визуальных данных. В результате рынок постепенно уходит от разрозненных точечных решений к общей инфраструктуре обмена данными.